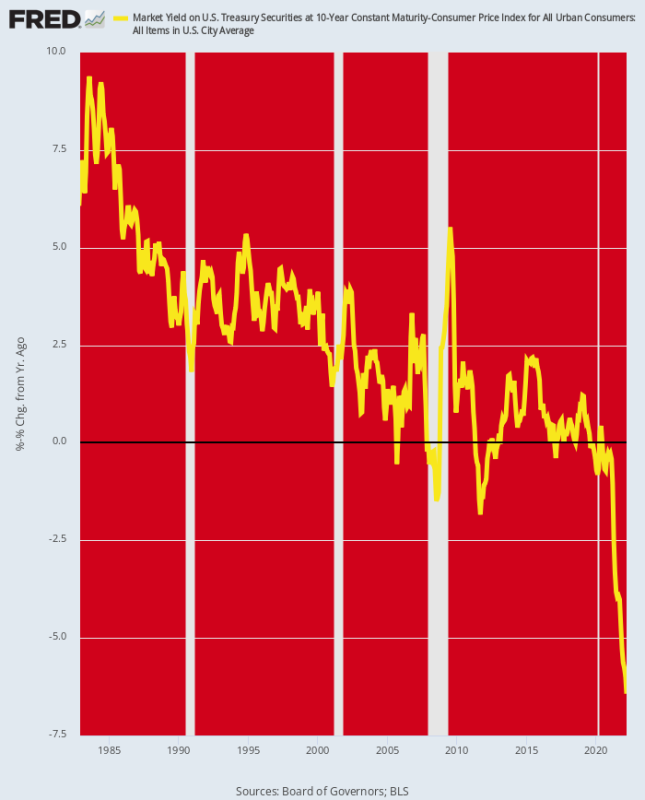

Det 10-årige UST-udbytte har passeret 3 %-grænsen. Så man skulle tro, at dette var et tegn på, at en smule rationalitet vender tilbage til bindingsbiterne.

Men egentlig ikke. Det skyldes, at inflationen stiger endnu hurtigere end renten, hvilket betyder, at realrenterne på omdrejningspunktet for hele det finansielle system stadig falder dybere ned i negativt terræn. I slutningen af marts faldt den inflationskorrigerede (Y/Y CPI) således til -6.4% og selv med stigningen i de nominelle renter siden da er den stadig tæt på -6%.

Her er sagen dog. I de sidste 40 år havde Fed drevet det reale udbytte støt lavere, selvom selv under pengeudskrivningen i 2009-2019 kom det reale udbytte kun episodisk og marginalt ind i negativt territorium.

Men efter at Fed trak alle stop i marts 2020 og begyndte at købe 120 milliarder dollars om måneden i statsgæld, faldt bunden ud i obligationsgravene. Realrenterne dykkede til territorium, der aldrig før har været besøgt, hvilket betyder, at medmindre inflationen pludseligt og drastisk falder, er Fed stadig massivt bagefter kurven.

Faktum er, at der ikke er nogen chance for at opretholde inflationen, hvis realrenterne forbliver dybt fast i negativt terræn. Men hvis det nominelle afkast på UST skulle stige til 5-7% og dermed marginalt gå ind i positivt realrente-territorium, ville der være blodbad på Wall Street som aldrig før.

Inflationsjusteret afkast på 10-årig UST, 1982-2022

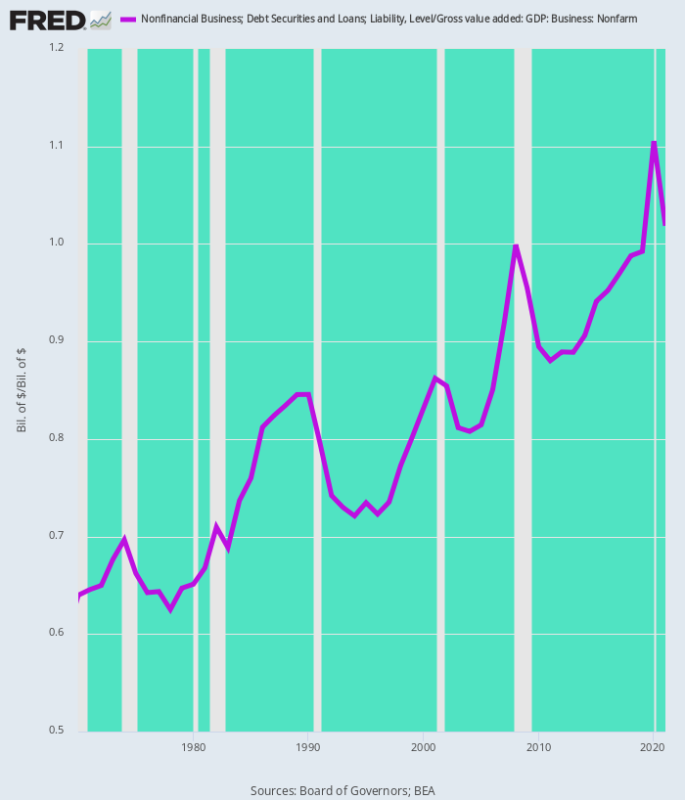

Blandt de mange sektorer, der ville blive ramt, er ikke-finansiel forretning. Den samlede gæld i den sektor er nu på $ 18.54 billioner. Det er en stigning på 83 % fra det i forvejen belastende niveau på 10.14 billioner USD udestående på tærsklen til finanskrisen i 4. kvartal 2007 og er 6X højere end niveauet på 3.1 billioner dollars, som herskede, da Alan Greenspan overtog roret i Fed i midten af 1987.

Endnu vigtigere er det, at gældsbyrden i forhold til bruttoværditilvæksten for ikke-landbrugsvirksomheden er steget ubønhørligt højere i de sidste fem årtier. Det vil sige, at amerikansk virksomhed har styrket sig big time.

Ikke-landbrugsvirksomhedens gæld som % af bruttoforretningsværditilvæksten:

- 1970:64%;

- 1987: 82%;

- 2000: 83%;

- 2007: 92%;

- 2019: 99%;

- 2021: 102 %.

Kort sagt, erhvervssektoren (virksomhed og ikke-virksomhed kombineret) er gearet som aldrig før. Følgelig, når renten på løbetid fordobles og tredobles under Feds forestående kamp med inflationen, vil indvirkningen på profit, pengestrømme og investeringer være stærkt negativ.

Ikke-finansiel virksomheds gearing: gæld versus bruttoværditilvækst, 1970-1921

Man skal heller ikke udelukke muligheden for rentestigninger af disse enorme størrelser. Det skyldes, at vi ifølge Feds bekræftelse i dag går ind i et helt nyt politisk regime. Inden for et par måneder vil Fed dumpe $ 95 milliarder af forsyninger om måneden ind i obligationsgravene - stort set det modsatte af forsyningsfjernelsen på 120 milliarder dollars om måneden, der havde gjort sig gældende efter marts 2020.

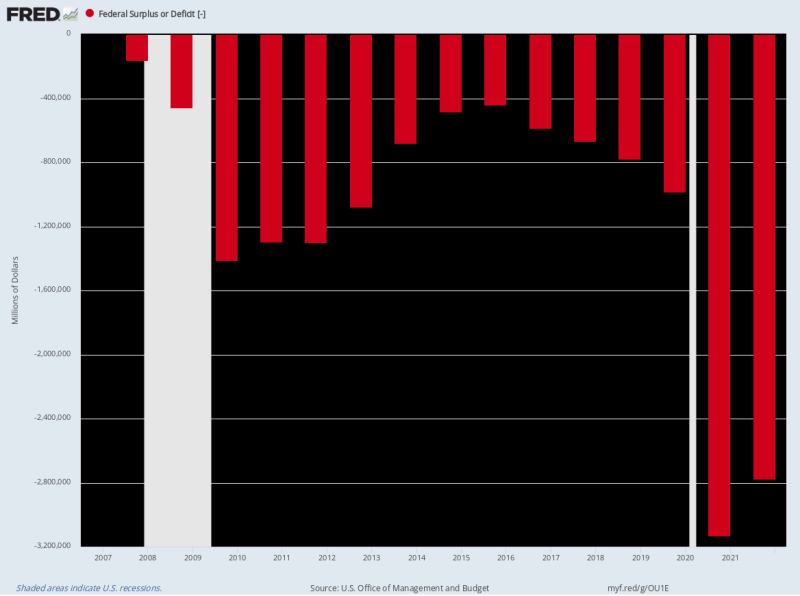

Samtidig vil føderale lånebehov forblive massive, fordi det strukturelle underskud er blevet dybt forankret i politikken. Selv efter $3.1 billioner og $2.8 billioner back-to-back underskud i FY2020-2021, aftager den røde blæk knap, da Covid-udgifterne aftager.

For LTM-perioden, der sluttede i marts, var det føderale underskud således samlet $ 1.6 billioner og vi ser ingen tegn på, at det snart vil falde.

Faktisk er det amerikanske finansministerium i en virulent catch-22, når det kommer til forestående lånebehov. Det skyldes, at gældsbetjeningsomkostningerne vil være langt højere, efterhånden som renten stiger, mens omsætningsvæksten langsomt vil kraftigt fra det nuværende niveau, efterhånden som Feds omdrejningspunkt til aggressive stramninger får økonomien til at gå i stå og derefter ind i recession.

For eksempel er OMB's nuværende netto renteudgiftsfremskrivning for FY 2022 i alt 415 milliarder dollars, hvilket repræsenterer et underforstået afkast på kun 1.75 % i gennemsnit $23.9 billioner udestående offentlig gæld i løbet af regnskabsåret. Men efterhånden som statskassens gæld ruller over - især skatkammerbeviser og 2-årige sedler - vil de gennemsnitlige bæreomkostninger for den offentlige gæld stige kraftigt.

I regnskabsåret 2024 kunne denne stigning let være 200 basispoint, hvilket betyder en vægtet gennemsnitlig gældsbetjeningsomkostning på 3.75 % på $26 billioner af forventet offentligt ejet gæld. Til gengæld betyder det $ 975 milliarder af årlige nettorenteudgifter eller mere end det dobbelte af det nuværende regnskabsårs skøn.

Ligeledes forventer OMB en omsætningsvækst på 4.6% næste år (FY 2023) og et udlægsfald på -1.0%. Men vi vil tage hensyn til begge dele – især den højlydende forestilling om, at udgifterne faktisk vil falde under optakten til det mest belastede præsidentvalg i moderne tid.

Kort sagt vil Uncle Sam sandsynligvis ramme obligationsgravene med mindst 2 billioner dollars om året i nyt gældspapir i den kommende periode, selv om Fed dumper yderligere 1.2 billioner dollars ind til annualiserede kurser, efterhånden som den sænker sin balance pr. dagens annoncering.

Hvad det giver op til, er tilbagevenden af obligationsvagterne – en genoplivning af det gamle "crowding-out"-syndrom, mens obligationsgravene kæmper for at finansiere 3.2 billioner dollars af statsgældspapirer om året uden en hjælpende hånd fra Feds trykkeri. I den sammenhæng vil det naturligvis være erhvervs- og boliglåntagere, der får den korte ende.

Naturligvis har de permabuller, der uforsvarligt var ude at købe aktier i hånden efter Feds meddelelse, travlt med at finde på nye vrangforestillinger for at overbevise sig selv om det umulige. Det vil sige, at Fed vil lave en "blød landing."

Ikke på en søndagsmåned, vil vi sige!

Det skyldes, at en sølle 75 basispoint Fed funds-rente nu og 225 basispoint ved årets udgang ikke kommer til at drosle overordnet inflation, der presser 9.0 %. Og især når efterspørgslen kun afkøles langsomt, mens der stadig bygger en hel masse inflationspres i råvare-, PPI- og servicepipelines.

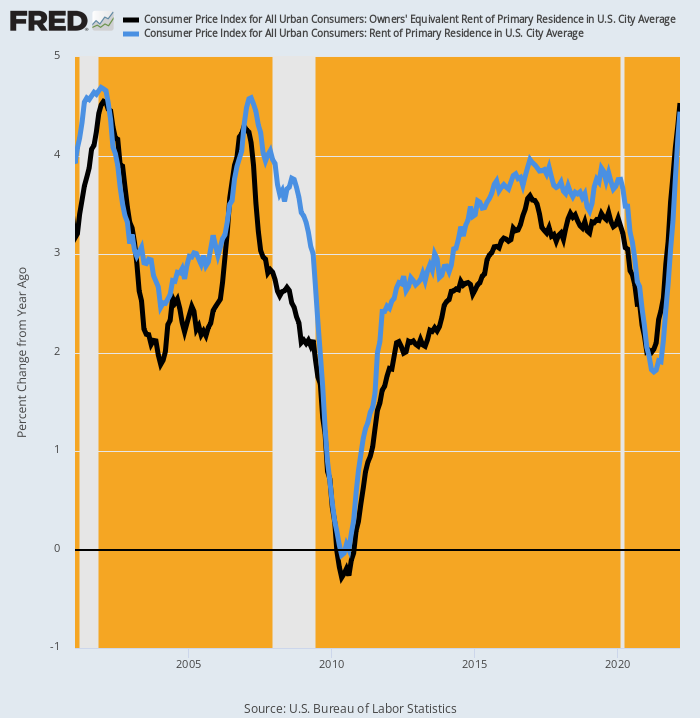

For eksempel har CPI haft en midlertidig udsættelse fra stigende huslyomkostninger, som tegner sig for 25 % af vægten i overskriftsindekset og 40 % af den mindre mad- og energiversion af CPI. Så sent som i april 2021 var Y/Y-satsen faldet til 2.0 % for OER (ejers ækvivalente leje) og 1.8 % for husly-indekset for direkte lejere.

Men disse tal er allerede oppe på henholdsvis 4.5 % og 4.4 %, mens fremtidig eskalering er ret sikker på at trende langt højere end toppene i 2007 og 2001.

Å/Å Ændring i CPI for OER og leje af primær bolig, 2001-2022

Faktisk steg Core Logic-enfamiliehuslejeindekset med 12-14 % i løbet af februar og er på vej endnu højere. Og disse gevinster har været konsekvente på tværs af alle prisniveauer.

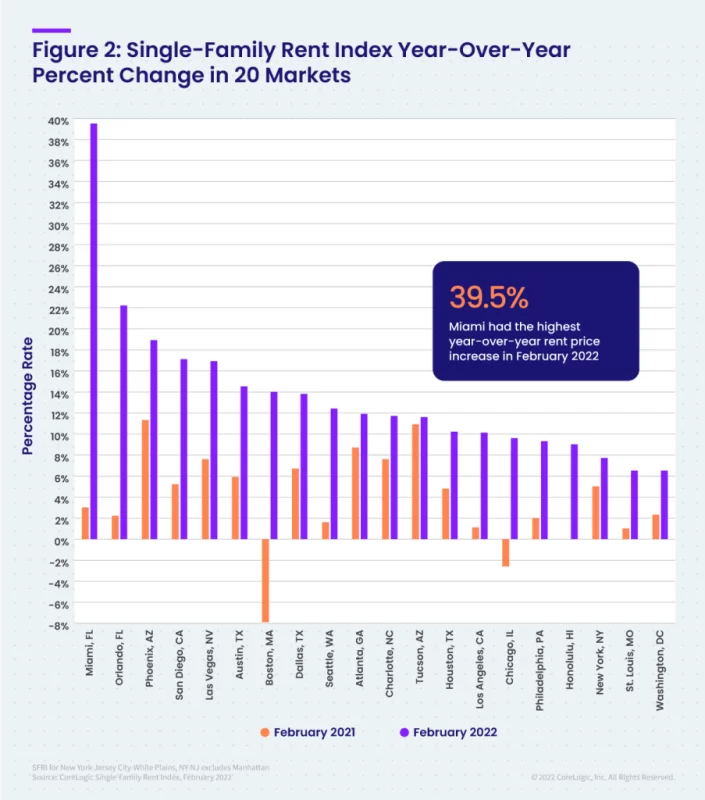

Desuden overlader hastigheden af eskalering lidt til fantasien. Diagrammet nedenfor sammenligner Y/Y-stigningen for februar 2022 med den for februar 2021 for de 20 topmarkeder. For nogle storbyområder har stigningerne været astronomiske.

Ændring i Y/Y-stigningsraten: februar 2021 versus februar 2022:

- Miami: 3.2% mod 39.5%;

- Orlando: 2.0 % mod 22.2 %;

- Phoenix: 11.0% mod 18.9%;

- San Diego: 5.2% mod 17.1%;

- Las Vegas: 7.7% mod 16.9%;

- Austin: 6.0% mod 14.5%;

- Boston: -8.0 % mod +14.0 %.

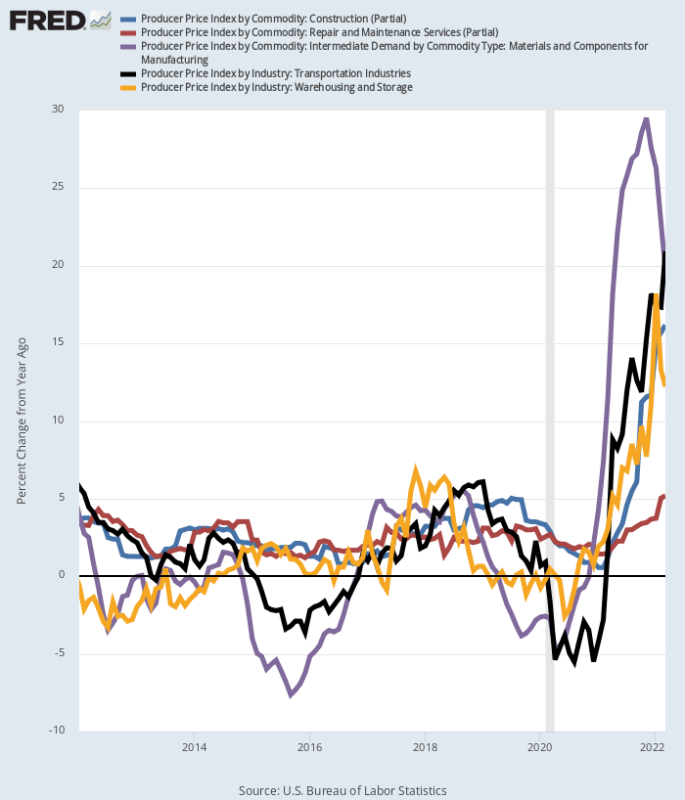

Ligeledes er der på tværs af en lang række industrier en tsunami af inflation, der kommer på vej via producentprisindekset. Her er Marts Y/Y-gevinster, som er uden for diagrammet sammenlignet med de mere afdæmpede gevinstrater, der herskede mellem 2012 og 2019:

- PPI Transport Services: +20.9%;

- PPI materialer og komponenter til fremstilling: +19.7%;

- PPI Construction Services: +16.2%;

- PPI lager og opbevaring: +12.7%;

- PPI reparations- og vedligeholdelsesservice: +5.2 %.

Y/Y-gevinst i selektivt producentprisindekskomponenter

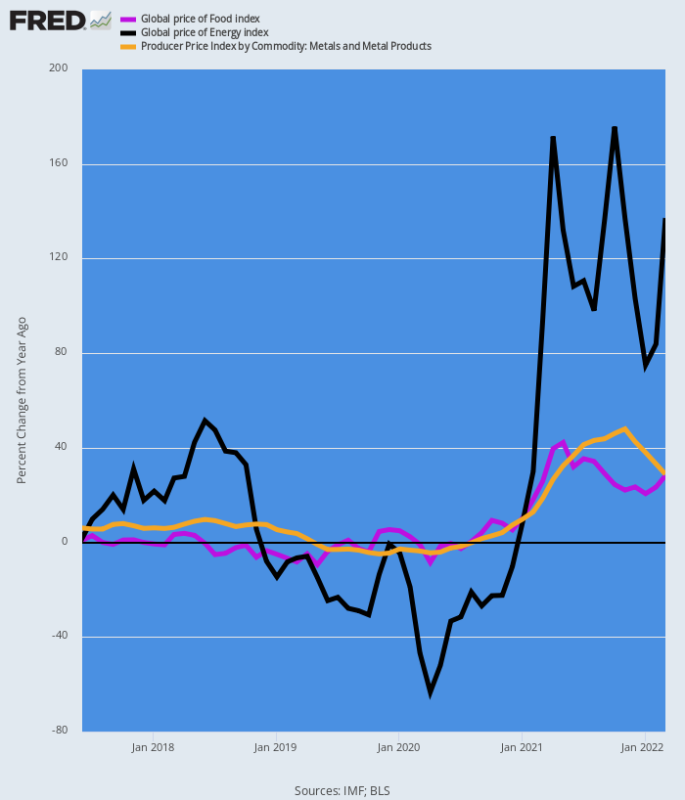

Endelig overlader råvareprisindeksene intet til fantasien. Diagrammet nedenfor viser det inflationære tidevand Y/Y, der er på vej ned ad rørledningen.

I sidste ende vil det arbejde sig gennem producentpriserne og ind i det overordnede CPI, selvom råvarepriserne topper på nuværende niveau, hvilket de ikke viser tegn på at gøre i betragtning af den fortsatte forstyrrelse i energi-, fødevare- og metalentrepoterne ved Sortehavet.

Ændring fra år til år Råvareprisindeksændring:

- Energi: +137%;

- Mad: +28%;

- Metaller: +28%;

Å/Å Ændring i råvarepriser

Så ja, Fed startede i dag med en stigning på 50 basispoint i Fed funds-renten. Men det er næppe en udbetaling på, hvad det vil tage hjul i den voldsomme inflation, der nu er i gang.

Så obligationsvagterne er virkelig på vej tilbage, selvom Wall Street stadig har hovedet begravet dybt i sandet.

Genudgivet fra forfatterens side.

Udgivet under a Creative Commons Attribution 4.0 International licens

For genoptryk, sæt venligst det kanoniske link tilbage til originalen Brownstone Institute Artikel og forfatter.