Tingene begynder at knække til venstre og højre – gårsdagens 43 % fald, da Snap Inc. (SNAP) er blandt dem.

Så igen, når en virksomheds markedsværdi falder 85 % på otte måneder, efter at have været udbrudt med 815 % i løbet af det foregående halvandet år, er det sandsynligt, at noget ikke er på niveau. I dette tilfælde er startdatoen først og fremmest blandt de mistænkte.

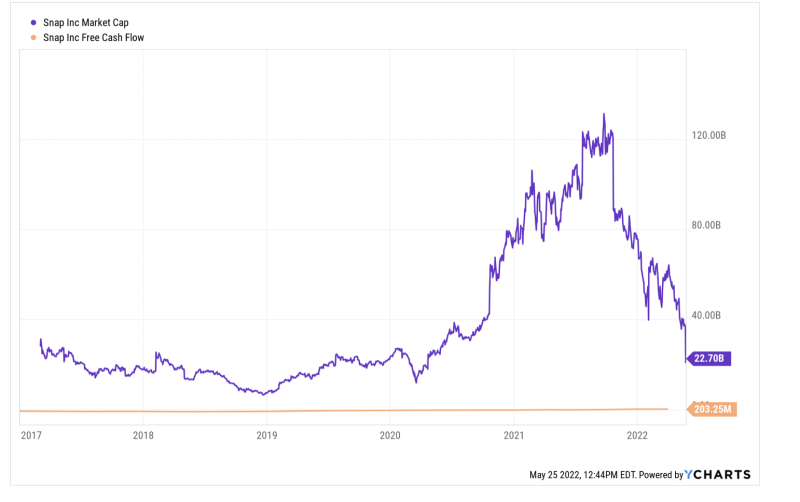

Det sker, at SNAPs markedsværdi lå på kun 14.3 milliarder dollars i marts 2020, da Fed påbegyndte sin mest vanvittige pengeudskrivning nogensinde. Blot 18 måneder senere vejede SNAPs markedsværdi ind på 131 milliarder dollars, og vi mener uden nogen som helst rationel grundlæggende årsag.

På det tidspunkt var dens LTM-omsætning og frie pengestrøm på henholdsvis $3.7 milliarder og -$6.0 millioner. Det svarede til en 35X omsætningsmultipel og uendelig værdiansættelse af frie pengestrømme (gul linje), hvoraf virksomheden havde rapporteret en rød blækversion kontinuerligt siden den blev børsnoteret i slutningen af 2016.

Alligevel er det svært at sige, at virksomhedens overskudsadvarsel og betagende dyk i går indvarslede en tilbagevenden til fornuft. Faktisk var dets LTM-frie pengestrøm kun 203 millioner dollars i marts, hvilket betyder, at det på toppen sidste efterår blev vurderet til 645X nuværende frie pengestrøm, og stadig – trods gårsdagens flamme-ud – klokken ind kl 111X.

Med andre ord, Fed's pengeudskrivningsvanvid efter marts 2020, udløst for at finansiere lockdown-interventioner, kvalte enhver form for rationalitet, der var tilbage på de finansielle markeder. Så nu, i mangel af en rødglødende trykpresse i Eccles-bygningen, når ubundne værdiansættelser rammes af verdslige realiteter, bliver blodbade som gårsdagens Snap Inc.-implosion en stadig hyppigere begivenhed.

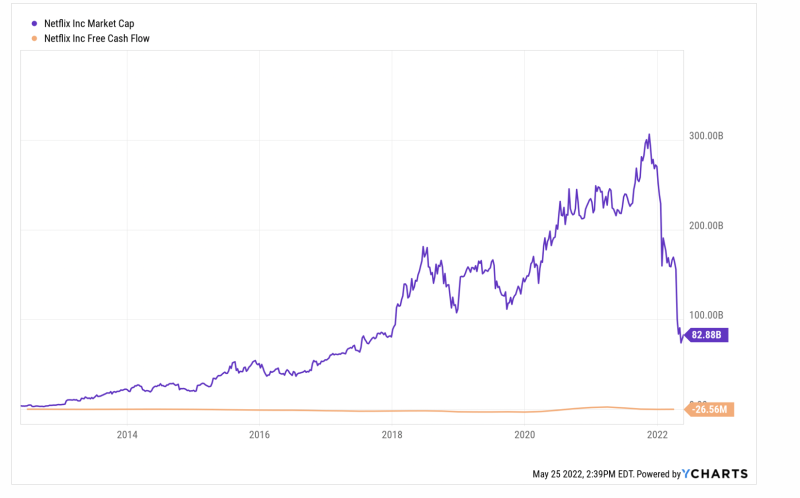

For at vide, det nylige dyk fra Netflix er simpelthen et andet eksempel. Dets markedsværdi er skrumpet fra et højdepunkt på $ 305 milliarder sidste 16. november til 82 milliarder dollars i øjeblikket - et dyk på 73%.

Sagen er, at Netflix' højeste markedsværdi var ren og skær vanvid. På det tidspunkt var dets LTM frie pengestrøm $151 millioner, hvilket indebærer et multiplum af 202X. Selv hvis du krediterer dets bedste frie pengestrøm nogensinde på 2.46 milliarder USD for LTM-perioden i marts 2021, var det underforståede multiplum et latterligt 124X.

På nuværende tidspunkt er dets frie pengestrøm naturligvis vendt tilbage til virksomhedens historiske røde blækmønster, der offentliggøres kl. - $ 26 mio for marts LTM-perioden.

Så det er stadig ikke klart, om virksomhedens værdiansættelse er blevet normaliseret eller ej, men én ting er sikkert: $ 223 milliarder tab af markedsværdi i løbet af de sidste seks måneder skete ikke i et vakuum. Tab af denne størrelse og pludselighed, som gentages af scoringerne, vil påvirke adfærden hos spekulanter og bobleryttere på tværs af længden og bredden af de finansielle markeder, og ikke på en god måde.

Faktisk er det den væsentlige synd ved Feds pengepumpende vanvid. Det forårsagede irrationelle spekulationer på vej op, og nu hvor Fed er blevet tvunget ind i en forsinket inflationsbekæmpende kampagne, vil det fremkalde endeløse dyk og forskydninger på vej ned.

Desuden er denne udsigt ikke kun begrænset til de finansielle markeder eller de rødglødende go-go-aktier. Og det er ikke kun et spørgsmål om, at rigdom, der er nem at gå, går op i røg. Realøkonomien vil også blive hamret.

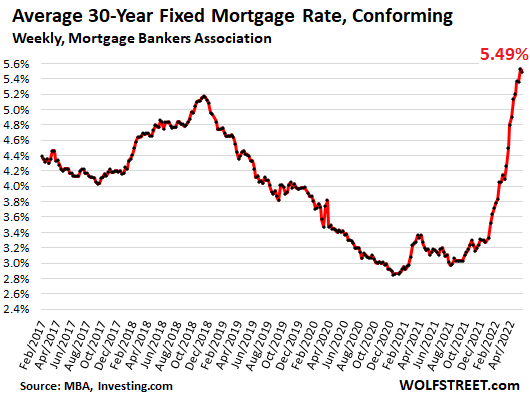

For eksempel er den seneste eksplosion og derefter kollaps af mængder på realkreditmarkedet et godt eksempel på hovedgadeeffekten af Feds ændring af politik, som nu har hævet den 30-årige realkreditrente med 270 basispoint.

Dengang udvidelsen efter krisen var ved at blive langt i tanden, var trendniveauet for boliglånsrefi i gennemsnit $171 milliarder og $121 milliarder per kvartal i henholdsvis 2017 og 2018. Men som vist i sekvensen nedenfor, da Fed åbnede op for pengebøsningerne i september 2019, og derefter med ondskab i forvejen i marts 2020, brød helvede løs.

Sammenlignet med niveauet på 140 milliarder dollars i 2. kvartal 2019, skød realkreditrefi-aktiviteten månen og toppede med $ 726 milliarder i 2. kvartal 2021. Det repræsenterede et niveau nogenlunde fem gange den normale rente, hvilket betyder, at millioner af realkreditlån blev refinansieret i en pludselig stigning og til bundrenter.

Kvartalsvis mængde af boliglånsrefi'er:

- Q2 2019:$140B;

- 3. kvartal 2019: 211 mia. USD;

- Q4 2019: $366B;

- 1. kvartal 2020: 346 mia. USD;

- 2. kvartal 2020: 502 mia. USD;

- Q3 2020: $620B;

- Q4 2020: $694B;

- 1. kvartal 2021: 709 mia. USD;

- Q2 2021: $726B;

- Q3 2021: $583B;

- 4. kvartal 2021: 498 mia. USD;

- Q1 2022: $ 424B

Ulempen er nu i gang. Refi-volumen faldt med 42 % i 1. kvartal 2022, og Fed er lige begyndt i sin renteforhøjelseskampagne. Faktisk var Fed funds-renten i midten af marts stadig stort set nul.

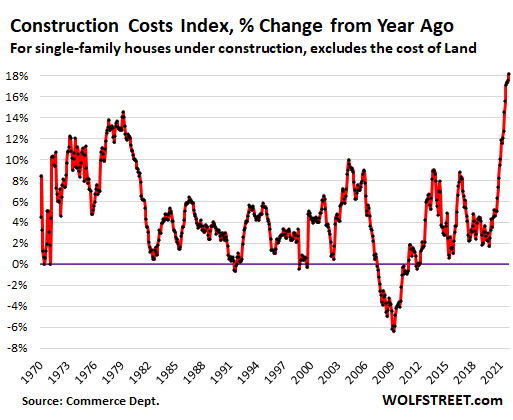

Fremadrettet vil virkningerne af stigende renter og faldende realkreditlån være mangeartede. For det første vil de store boligprisstigninger de seneste to år ikke rulle pludseligt og nemt over for at rydde markederne på klassisk vis, fordi udbuddet af nye boliger bliver kraftigt indskrænket af skyhøje materiale- og lønomkostninger.

Faktisk er der massiv udbudsinflation i næsten alt, der er involveret i at bygge et hjem, med boligbyggeriindekset steget med 18 % fra niveauet for et år siden, og direkte begrænsninger for tilgængeligheden af nogle varer uanset pris. Denne tendens vender ikke foreløbig og kan blive værre afhængigt af energipriser og kinesiske nedlukninger.

I mellemtiden vil alle de potentielle købere, der er presset ud af ejerskabsmarkedet, skulle leje. Squeeze er heller ikke kun marginal. I april 2021 var 25 % af salget af nye boliger for eksempel prissat under 300,000 USD, hvilket afspejler førstegangskøbere og lavere indkomstkøbere. I 2022 var kun 10% af salget af nye boliger under $300,000.

Den hastigt tiltagende presse på ejerskabsmarkedet vil til gengæld presse huslejen op, som allerede stiger med op mod 20 % på årsbasis ifølge private sporingsfirmaer.

I betragtning af, at direkte leje og indirekte leje (dvs. ejeres tilsvarende leje) udgør 32 % af vægten i CPI, er det tydeligt, at den samlede CPI-sats på 8.3 % ikke falder i den nærmeste fremtid. Det betyder, at Fed ikke vil have nogen flugtvej fra at presse renterne støt højere.

Ligeledes vil det forestående sammenbrud af refi-markedet ikke efterlade den angiveligt "stærke" forbruger upåvirket. Den enorme engangsreduktion i serviceomkostninger for realkreditlån, der er indlejret i refi-tallene for 2020-2021 ovenfor, åbnede op for PCE-tappen forholdsmæssigt.

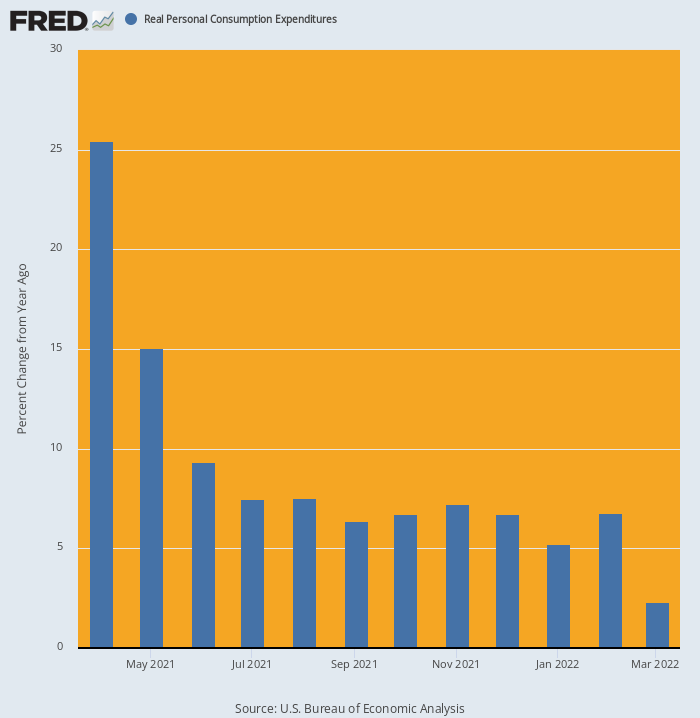

Faktisk, da refi-effekten blev kombineret med $1.9 billioner Biden-stimmy-runden sidste forår, gik husholdningernes udgifter i lav kredsløb om jorden. Det steg forbi 25.4 % på å/å-basis i april og forblev på forhøjede niveauer til og med årets udgang.

Men i marts 2022 var momentum allerede aftaget kraftigt. Husholdningernes forbrug var faktisk kun 2.3 % højere end året før, og er klart på vej mod et negativt tal i april og frem.

Å/Å-ændring i real PCE, april 2020-marts 2022

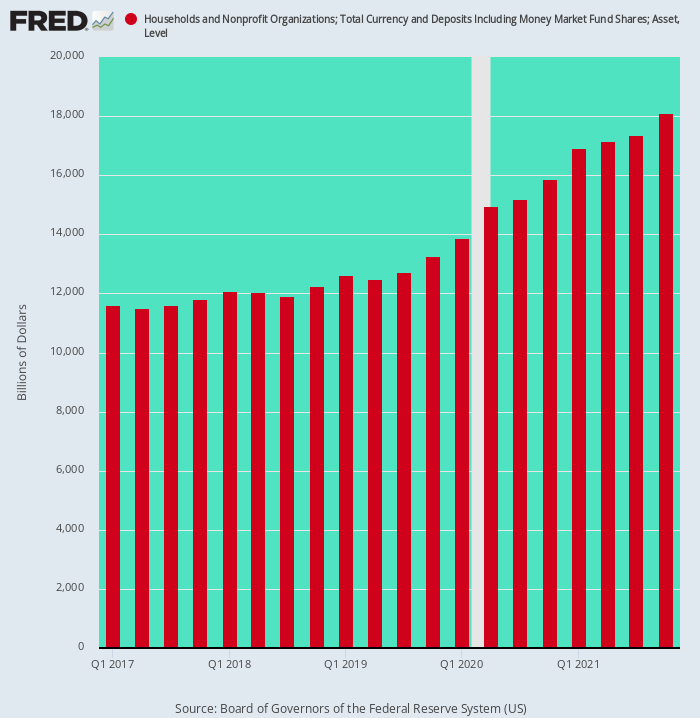

Endelig skal det også bemærkes, at den massive opbygning af husholdningernes kontantindskud på grund af viruspatruljens prikker og tvungne nedskæringer i udgifterne også var en engangsbegivenhed. I løbet af de to år, der sluttede i 4. kvartal 2019, steg husholdningernes kontantindskud med $1.45 billioner, hvilket repræsenterer trendraten i det sidste årti.

Men på grund af bacchanalia af post-Covid monetære og skattemæssige stimuli steg kontante indskud med $ 4.84 billioner eller med 3.3 gange den tidligere trendrate mellem 4. kvartal 2019 og 4. kvartal 2021

Det er overflødigt at sige, at disse uventede øgede kapaciteten og incitamentet til at bruge kraftigt, men den rekvisit under den "stærke" forbruger er også klar til at forsvinde. Fremadrettet vil disse usædvanlige kassebeholdninger faktisk blive mindre, snarere end at stige voldsomt, og derved give endnu en fældedør under hovedgadeøkonomien.

Husstandens kassebeholdninger, 1. kvartal 2017-4. kvartal 2021

Kort sagt, både Wall Street- og hovedgadeøkonomien er blevet så hårdt ramt og forvrænget af lockdowns, Feds pengeudskrivnings-spree og Washingtons stimmy paloozas, at en masse ting kommer til at "knipse", efterhånden som Fed er tvunget til en desperat inflationsbekæmpende tilstand.

Hvad det i praksis betyder, er, at de nuværende økonomiske tal, som SNAPs markedsværdi, er en her-i-dag-borte-i morgen-affære. Bakspejlet er faktisk en pålidelig guide til lidt mere end hvad SNAP-aktionærerne oplevede i går - en meget uhøflig opvågning.

Genindsendt fra forfatterens side.

Udgivet under a Creative Commons Attribution 4.0 International licens

For genoptryk, sæt venligst det kanoniske link tilbage til originalen Brownstone Institute Artikel og forfatter.