Åh, kom nu!

De har gjort det igen, og det på en måde, der gør en flammende hån af både ærlig markedsøkonomi og den såkaldte retsstat. Faktisk har triumviratet af tåber hos Fed, Finansministeriet og FDIC i det væsentlige garanteret $9 billioner af uforsikrede bankindskud uden lovgivningsmandat og ingen kapital til at gøre disse fejende løfter gode.

I tilfælde af den direkte redning af alle indskydere hos SVB og Signature Bank er disse lukkede institutioner nu latterligt døbt på postmortem basis som "SIFI'er" (systematisk vigtige finansielle institutioner). Det gør dem berettiget til en skjult bagdørs redningsmekanisme i Dodd-Frank-loven fra 2009, som gav myndighederne beføjelse til at garantere enhver og alle bankindskud over standardgrænsen på $250,000.

Du kan sige, "hvem vidste", at vores geniale lovgivere anså offentlige garantier for indskud fra gigantiske hedgefonde og Fortune 500-virksomheder, blandt lignende og lignende "fortjente" andre, for at være en væsentlig "reform", der var berettiget af erfaringerne fra 2008?

Så igen vil vi blot bemærke det fæle misbrug af sprog, der er implicit i weekendens manøvre. Det amerikanske banksystems samlede aktiver beløb sig til 30.4 billioner USD ved udgangen af 2021. Følgelig beløber de 110 milliarder USD af aktiver i Signature bank sig til 0.36 procent af det samlede og SVB's aktiver på 210 milliarder dollars var bare 0.70 procent af banksystemets aktiver.

Hvis disse sub-1%-enheder faktisk er "systematisk vigtige", så giv os en gåde: Hvorfor blev disse kloakvæsker af hensynsløs bankvirksomhed ikke erklæret for at være SIFI'er tilbage i 2011 sammen med JP Morgan ($3.7 billioner af aktiver), Bank of America ($4.1) billioner af aktiver), og resten af de to dusin SIFI store drenge, som i det mindste skulle overholde forbedrede kapital- og likviditetsstandarder til gengæld for at få SIFI-trofæet?

På trods af alle Mickey Mouse-aspekterne af SIFI-kapitalstandardregimet, kunne det godt undres over, om Signature og SVB stadig ville være åbne i dag, hvis de havde haft behov for at overholde JP Morgan-niveauerne for kapital og likviditet, men én ting er sikker: Fordelene ved en posthum SIFI-betegnelse, som de aldrig var forpligtet til at overholde, mens de stadig var blandt de levende, er et nyt lavpunkt i Washingtons tjenerskab over for de magtfulde. I dette tilfælde er milliardæroverherrerne i Silicon Valley og VC-ketcheren, hvis indskud var i fare indtil omkring kl. 6 søndag aften.

Og dog, og dog. Den groteske redningsaktion for de store indskydere, der bærer Big Boy Pants på disse institutioner, er kun toppen af isbjerget af den forargelse, som denne weekends ynkelige kapitulation berettiger til.

Det blev tilsyneladende tydeligt selv for de hjernedøde zombier, der driver triumviratet i Washington, at redning af alle SVB- og Signature Bank-indskydere ville udløse et massivt løb på indskud hos andre "små" banker - og for den sags skyld de fleste ikke-SIFI-institutioner . Så de udvidede redningspakken til hele $18 milliarder univers af amerikanske bankindskud, hvoraf mere end $9 billioner ikke er dækket af den eksisterende $250,000 FDIC forsikringsgrænse.

Og bed om at fortælle, hvilken belysningsvedtagelse af en kongres, som ikke engang var i møde i weekenden, eller tidligere vedtagelse, som ingen på jorden nogensinde har hørt om, var denne omfattende forpligtelse af skatteydernes midler baseret på?

Det sande svar er i bund og grund institutionel arrogance. Teknisk set blev det nye Bank Term Funding Program (BTFP) påberåbt under Feds nødmyndigheder for at håndtere "usædvanlige og presserende omstændigheder" ved at skrue op for sine trykpresser. Men denne nye tilføjelse til alfabetsuppen af faciliteter, der først blev opstået under krisen i 2008-2009, er simpelthen i overkanten.

Det vil give banker mulighed for at låne 100 cent på dollaren mod bog eller pariværdi af billioner af UST- og agenturgæld på deres balancer. Alligevel er meget af det massivt under vandet på grund af det faktum, at renterne på rentepapirer langt om længe får lov til at normalisere sig. Og i modsætning til normal praksis på det frie marked, behøver BTFP-brugere ikke engang at overbevise deres lån.

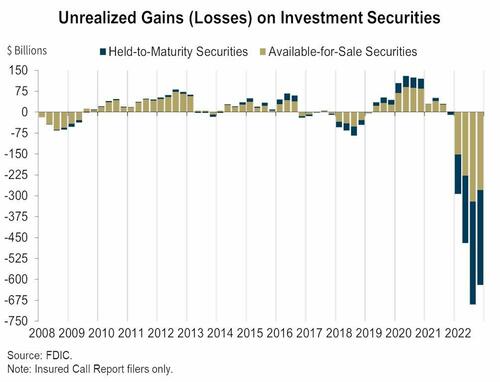

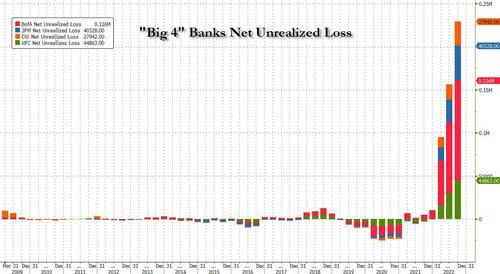

Derfor er dette en kæmpe gave til banker, som sad på nogle $ 620 milliarder i urealiserede tab på alle værdipapirer (både tilgængelige for salg og holdt til udløb) ved udgangen af sidste år, ifølge Federal Deposit Insurance Corp. Det betyder også, at kun de 4 store banker - som vist i det andet diagram nedenfor - er at få en redningspakke på 210 milliarder dollar.

Det er overflødigt at sige, at hele denne aftale lugter af hykleri, inkompetence og løgne. Som QTR sagde dette AM:

Fed bekæmper panik med mere panik. På et tidspunkt, hvor formand Jerome Powell havde til formål at knuse inflation og holdning, som om intet kunne ændre Feds politik, han er krøllet som en billig kulør, da de første tab (af mange kommende) finder sted i verdens skummende og mest fortjente affaldsaktiver. Silicon Valley Bank var bogstaveligt talt spidsen af spydet af fejlinvesteringer, og Fed opfører sig, som om JP Morgan er i fare.

I denne sammenhæng kan vi lige så godt starte med Janet Yellen, som altid ser ud til at hænge rundt i kurven, når de blødende hjerteliberale keynesianere beslutter, at det er på tide at redde de store drenge til fordel for de almindelige mennesker. Således lovede hun i talkshowene middag i går, at med hensyn til redningsaktioner, "det gør vi ikke igen".

Men seks timer senere gjorde hun præcis det. En gang til.

Så det eneste du kan sige om dette fårekød er, at hun måske har vores 3-årige barnebarns opmærksomhed!

Men det, der virkelig er irriterende, er den patetiske dobbeltsnak, der allerede kommer ud af Washington. For eksempel er påstanden om, at det ikke vil koste skatteyderne en skilling, komplet nonsens. FDIC har bemyndigelse til at hæve forsikringspræmier skyhøje på hele enchiladaen af offentlighedens penge - de førnævnte $18 billioner af indskud.

Så det er en skat, folkens!

Ligeledes bliver aktionærerne i disse afdøde banker ikke reddet ud, hævdes det. Nå, der er intet nyt om det – det var de gamle aktionærer i Lehman, Bear Stearns og WaMu heller ikke tilbage i 2008-2009.

Men det har aldrig været problemet. Problemet er socialiseringsrisiko, fordi det fører til hensynsløs adfærd i fremtiden. Og nu har Washington i sin visdom taget risikoen for indlånsflugt helt fra bordet for hele det amerikanske banksystem.

Dette betyder i realiteten, at Feds Dodd-Frank-licens til de 30 SIFI-institutioner til at forfalske "profits" nu er blevet udvidet til mere end 5,000 amerikanske finansielle institutioner.

Og vi mener licens til at forfalske nettoindkomst. For eksempel, fordi JP Morgans uforsikrede indskud er blevet effektivt garanteret af SIFI-ordningen, var dens gennemsnitlige indskudsomkostninger fra regnskabsåret 2022 - vent på det - lidt under 1.0 procent!

Det vil sige, mellem Feds massive undertrykkelse af renterne og SIFI-socialiseringen af indlånsrisikoen for SIFI-kunder, har JPM præget $ 258 milliarder af nettoindkomsten i løbet af blot de seneste otte år. Selvfølgelig, når produktionsomkostningerne er tæt på nul, der skal ikke engang et påstået geni som Jamie Dimon til for at generere en tsunami af nettomargin, nettoindkomst og skyhøje aktieoptionsoverskud til topledere.

Sagt anderledes er togvrag som SVB ikke en aberration. De er det forventede resultat (i sidste ende), når indskydere ikke er bekymrede over den farlige rentekurve og kreditrisikoarbitrage, som spilles af bankledelser på aktivsiden af finansbogen.

Der er faktisk intet håb om fri markedsdisciplin og stabilitet i finansielle institutioner, før indskydere er sat i fuld risiko for tab. Og hvad vi angår, inkluderer det endda de blåhårede damer, der angiveligt er beskyttet af den engang og tidligere forsikringsgrænse på 250,000 $.

Kort sagt, hvis du vil sprænge banksystemet i luften, vil al den såkaldte "prudentielle regulering" i verden ikke gøre en lille forskel, som vi erfarede i weekenden, hvis indskydere sover ved skiftet eller aflives pr. den evige moralske fare implicit i socialiseringen af risiko for indskydere.

Og hvis du så gør socialiserede indlån snavs billige ved at drive centralbankens trykkerier rødglødende i årevis, er det en invitation til enhver, der flyver om natten, finansiel planlægger og tom kulør over hele landet til at dyrke bankbalancer som Topsy og print dårligt skaffet overskud på bagsiden af skæve indskud.

I mangel af tvivl skal du bare vide dette. Et medlem af bestyrelsen for Signature Bank, som gik i luften i søndags, var selveste hr. Prudential Regulation, tidligere kongresmedlem Barney Frank. Dette geni skrev loven for at gøre en ende på alle bankkriser og fiaskoer, men så tilsyneladende ikke en svamp lige under hans egen næse.

Vi vil behandle den sag med hensyn til de nuværende banker i krise i del 2, men det er tilstrækkeligt her for at notere dagens mest afskyelige udtalelse - denne fra Sleepy Joe.

"Jeg er fast forpligtet til at holde de ansvarlige for dette rod fuldt ud ansvarlige".

Nå, i så fald havde de 12 tåber, der udgør FOMC, en bedre advokat, fordi hele dette rod begynder og blomstrer på deres systematiske ødelæggelse af ærlige renter i løbet af det sidste årti og længere.

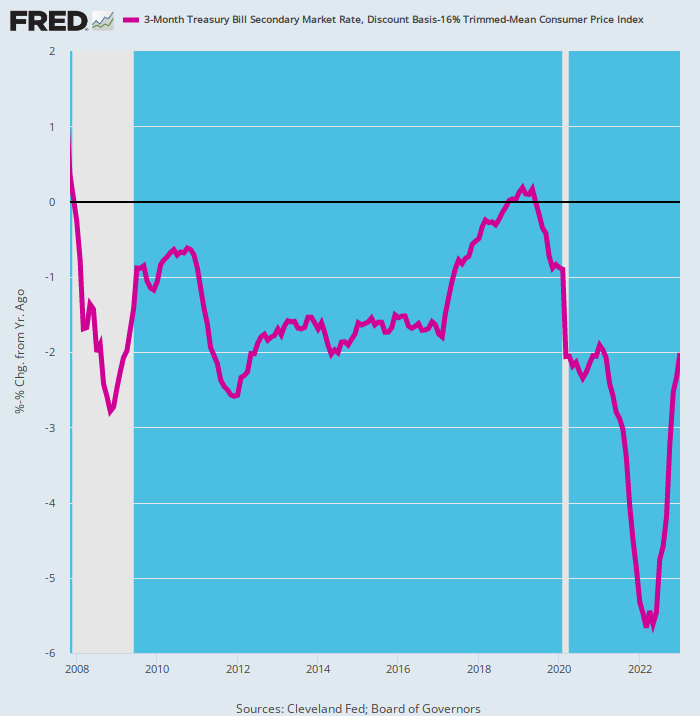

Faktisk, hvis du var en smule opmærksom, så du SVB komme forbi en landemil. Her er den Fed-konstruerede realrente på bankindskud siden 2007. Det var pokkers tæt på en kriminel invitation til ledelserne om at røve banken og dens indskydere – mange af dem.

Når alt kommer til alt, kun under 8 af de seneste 192 måneder havde den 90-dages amerikanske statsobligation et positivt afkast efter inflation, hvilket vi her måler som 12-måneders ændringsraten i vores troværdige 16 % trimmede gennemsnitlige CPI.

Og vi bruger 90-dages-regningen, fordi den har en omtrent lige så ærlig åben markedsrente, som der er på de kortsigtede pengemarkeder; den er i overvejende grad påvirket og effektivt sat af Feds binding af Fed Funds-renten; og det er en generøs udgave af det bedste, som bankopsparing og cd-indskydere kunne have håbet på i løbet af de sidste 15 år.

Det er overflødigt at sige, at det også var en invitation til enhver bankoperatør, der kunne dugge et spejl til lovligt at berøve deres kunder blinde, mens de udskriver hundredvis af milliarder af falsk nettoindkomst. Til gengæld fik disse enorme "indtjening" bankaktiekurser til at stige og direktøraktieoptioner til at eksplodere i værdi.

For eksempel, da Silvergate fejlede tidligere på ugen, havde denne SVB junior wanna be set sin markedsværdi stige med 18X i de 13 måneder, der sluttede i november 2021 - fra $335 millioner til $6 milliarder. Og så puf, den var væk af samme grund, at SVB ramte muren et par dage senere: Det var nemlig tåbeligt at arbitrage en fuldstændig skæv udbyttekurve, der var håndværket af den roterende rollebesætning på 12 nincompoops, som udgør Feds FOMC.

For at råbe højt, se på den lilla linje nedenfor. Godt mere end halvdelen af tiden siden tærsklen til den store finanskrise var det reelle udbytte -2 procent eller derunder. Og ikke modstå stigningen på 400 basispoint i Fed-målrenten siden marts 2022, er den stadig 200 basispoint under vandet.

Vi vil ikke engang stille de retoriske spørgsmål om "Hvad tænkte disse mennesker?"

De keynesianske zombier hjemmehørende i Eccles-bygningen tænkte åbenbart slet ikke.

Inflationsjusteret afkast på 90-dages amerikanske statsobligationer, 2007-2023

Det, der er sket siden i torsdags, er selvfølgelig helt på niveau med kurset. De berettigede klynkere fra Silicon Valley opfordrede snart til en tyndt forklædt bagdørs redningsaktion. Disse venturekapitalfirmaer, inklusive Accel, Cowboy Ventures, Greylock, Lux Capital, Sequoia og 600 flere – som havde trukket op mod 40 milliarder dollars i kontanter fra SVB i løbet af få timer i torsdags – havde underskrevet et brev mandag morgen, hvor de gav udtryk for en "vilje" til at arbejde igen med SVB under nyt ejerskab.

De begivenheder, der udspillede sig i løbet af de sidste 48 timer, har været dybt skuffende og bekymrende. I tilfælde af at SVB skulle købes og aktiveres korrekt,vi vil være stærkt støttende og opmuntre vores porteføljevirksomheder til at genoptage deres bankforhold med dem."

Nå, her er et nyhedsflash, som disse VC-genier måske savnede. Ind i de små timer torsdag morgen forsøgte SVB at gøre netop det - at rejse 2.6 milliarder dollars i frisk kapital for at lukke det gigantiske hul på 1.8 milliarder dollars i balancen, som angiveligt dukkede op ud af det blå, da det blev tvunget til at sælge 21 dollars. milliarder af amerikanske statsobligationer og garanterede agenturers værdipapirer til deres rimelige markedsværdi for at finansiere indskudsudstrømme.

Ak, på det frie marked var svaret et rungende: "Ingen terninger!"

Ingen med reel kapital var villige til at lægge nye penge i et ballonhul og af en åbenlys grund: Banken havde $ 120 milliarder af primært fastforrentede gældsbeviser pr. 31. december 2022, som allerede var markeret som store tidstabere, og det var før, hvad der helt sikkert ville være en tsunami af salg ramte det massive, men fuldstændig kunstigt prissatte UST- og agenturmarked.

SVB havde også 71 milliarder dollars i "lån" til VC-"start-ups", hvoraf den overvejende andel var cash-flow-negativ, nogle gange endda negativ omsætning. Og det var før det, der nu med sikkerhed vil være i episk nedsmeltning i Silicon Valley-start-up-verdenen.

Faktisk kendte SVB's forretningsmodels sprudlende idioti tilsyneladende ingen grænser. En pæn del af deres 200 milliarder dollars af spidsindskud bestod af brændbare VC-kontanter. Det vil sige, hvad de kaldte "kompenserende saldi" tilbage i 1960'erne, der i dette tilfælde var resultatet af VC-kapitalrejsninger til stadig højere værdiansættelser og provenu fra SVB-lån.

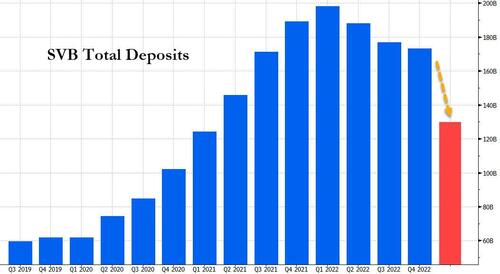

Under pandemien genererede disse klient-VC'er og nystartede virksomheder derfor et væld af kontanter, der førte til en stigning i indlån. SVB sluttede første kvartal af 2020 med lidt over 60 milliarder dollars i samlede indskud, som steg til vejrs til blot 200 milliarder dollars ved udgangen af første kvartal af 2022.

Til gengæld købte SVB Financial titusindvis af milliarder af dollars af tilsyneladende sikre aktiver, primært langsigtede amerikanske statsobligationer og statsstøttede realkreditobligationer. SVB's værdipapirportefølje steg fra omkring $27 milliarder i første kvartal af 2020 til omkring $128 milliarder ved udgangen af 2021.

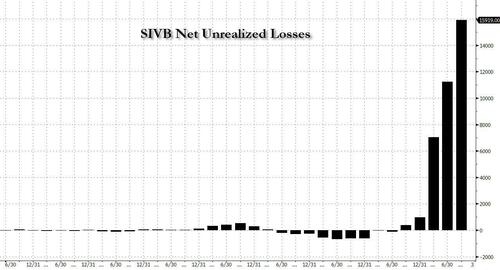

Alligevel smeltede kassebeholdningen af nystartede kunder væk som morgentågen, selv da SVB's uerkendte tab på sin renteportefølje steg fra mindre end 500 millioner dollars i 2021 til næsten 17 milliarder dollars ved udgangen af 2022.

Indtil for nylig var der ingen, der brød sig om netto urealiserede tab på bankporteføljer, fordi der simpelthen ikke var nogen. Men da renteforhøjelserne startede, og gældspriserne - for alt fra Treasurys, til MBS til CRE - begyndte at falde, begyndte de urealiserede tab at stige. Eller bedre sagt, begyndte at sænke sig mod normalitet.

Naturligvis var dette ingen steder mere synligt end i Silicon Valley Banks egen balance, hvor fra stort set ingen tab for et år siden steg antallet til $ 17 milliarder fra 4. kvartal.

Samtidig vendte SVB's indskudsindstrømning til udstrømning, da dets kunder brændte kontanter og holdt op med at få nye midler fra offentlige udbud eller fundraising. Det blev også langt dyrere at tiltrække nye indskud, idet de renter, som opsparerne krævede, steg sammen med Feds forhøjelser. Indlån faldt fra næsten $200 milliarder i slutningen af marts 2022 til $173 milliarder i december.

I onsdags sagde SVB, at de havde solgt en stor del af sine værdipapirer til en værdi af 21 milliarder dollars på salgstidspunktet med et tab på omkring 1.8 milliarder dollars efter skat. Men efter annonceringen af disse alvorlige mark-to-market-tab onsdag aften, gik tingene ad helvede til i en hånd-kurv og hurtigt. Forsøget på aktiesalg førte aktien til et krater, hvilket fik banken til at forkaste sin aktiesalgsplan næsten lige så hurtigt, som den var blevet annonceret. Og venturekapitalfirmaer begyndte derefter at rådgive deres porteføljeselskaber at hæve indskud fra SVB.

Torsdag forsøgte kunder at hæve 42 milliarder dollars i indskud - omkring en fjerdedel af bankens samlede beløb - ifølge en ansøgning fra de californiske tilsynsmyndigheder. Den løb tør for kontanter.

Og bare sådan, og efter utallige "aldrig igen" fra Washington-embedsmændene skete en massiv redningsaktion af uforsikrede indskydere på den måde. Alligevel er katastrofen ved den knæfaldende handling næppe til at kende.

Genoptrykt fra Stockman's privat service nu tilgængelig den understak

Udgivet under a Creative Commons Attribution 4.0 International licens

For genoptryk, sæt venligst det kanoniske link tilbage til originalen Brownstone Institute Artikel og forfatter.