Har du nogensinde spekuleret på, hvad eller hvem der virkelig finansierer det hegemoniske Amerikas aktiviteter, fra dets indenlandske udgifter til dets udenlandske krige? Svaret er ikke umiddelbart, og det kan overraske dig.

Den første ting at forstå er, hvad det egentlig vil sige at finansiere noget. Finansiering til amerikanske aktiviteter ydes gennem dollars, hvor "en dollar" repræsenterer en vis mængde af købekraft på et bestemt tidspunkt. Enhver regering har brug for købekraft for at kunne ansætte folk og købe ting, så den amerikanske regering ønsker at have dollars.

Ifølge økonomiske lærebøger får regeringer deres købekraft ved at tage valuta fra deres befolkninger og virksomheder via beskatning. I denne lærebogsmodel er udskrivning af mere valuta til at købe ting og ansætte folk også en slags beskatning, som regeringen kan engagere sig i, fordi at trykke flere penge (alt andet fast) øger udbuddet af penge og derved reducerer "prisen". dvs. købekraften af den valuta, som alle andre allerede har.

Uden en tilsvarende stigning i efterspørgslen efter penge fører udvidelsen i pengemængden skabt af amerikansk pengetryk til, at alle eksisterende dollars køber færre varer end før pengetrykningen. Ingen sender en regning: afgiften sker bare, med hvert klynk fra regeringens trykkeri. At fordoble mængden af penge i omløb via trykpressen og derefter give de trykte penge til regeringen at købe ting med, er grundlæggende det samme som at regeringen beskatter halvdelen af den private sektors indkomst og køber ting med dem.

Den implicitte skat skabt af amerikansk pengeudskrivning kan undgås ved simpelthen ikke at acceptere dollars i bytte for arbejdskraft og varer (og i stedet acceptere f.eks. en anden mindre fortyndet valuta, eller geder. Eller løg, for den sags skyld). Dette er grunden til, at løbsk pengeudskrivning i sidste ende fører til løbsk inflation og et økonomisk nedbrud, da folk flygter fra den oppustede valuta for at undgå den implicitte beskatning.

Hyldest til ham, der bruger mynten

Denne implicitte skat fra pengeudskrivning er kendt i økonomi som en overskudsskat, og det gælder ikke kun for en regerings borgere. Faktisk, hvis en masse indenlandsk valuta opbevares i udlandet, så betales en stor del af skattepengene, der skabes ved blot at trykke penge, af udlændinge, der har den pågældende valuta.

Det viser sig, at der er en frygtelig masse af amerikanske dollars, der lige nu holdes af fremmede lande, og især af formodede fjender af USA.

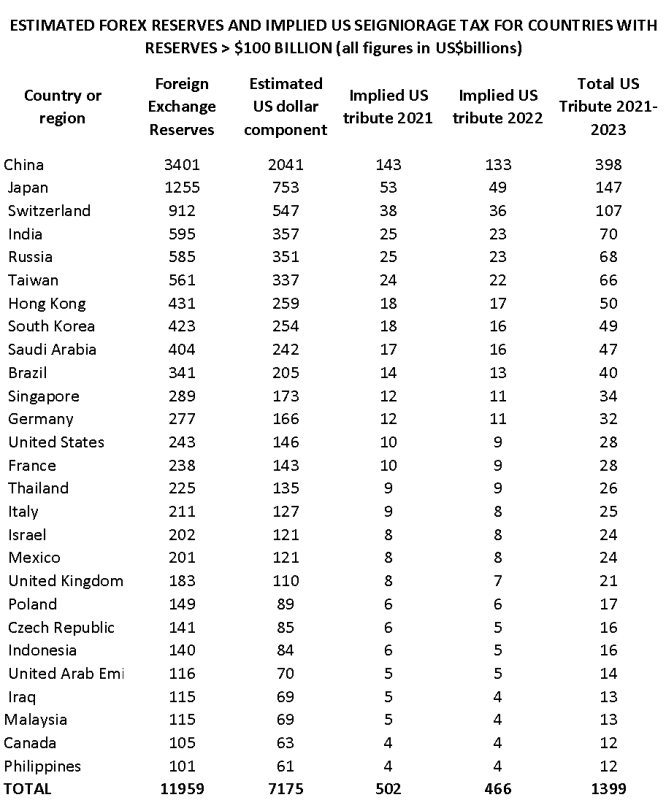

Den anden kolonne i tabellen nedenfor viser de nuværende skøn af værdien af de udenlandske reserver, der holdes af hvert land i verden, der besidder mindst 100 milliarder dollars af sådanne reserver. Ca. 60 procent af disse udenlandsk valuta-baserede reserver anslås at være i amerikanske dollar-denominerede aktiver (som kvantificeret i kolonne 3).

Tallene i tabellen fanger kun de valutareserver, som hvert lands centralbank besidder, selvom enkeltpersoner, virksomheder og andre enheder også kan have udenlandsk valuta – og af alle mulige årsager. Skatteunddragelse er en (i tilfælde af amerikanske dollar-denominerede reserver i Schweiz), men udenlandsk valuta er også nyttig for mange mennesker som en buffer mod stød til økonomien og som et middel til at sikre værdien af deres lokale valutaer.

Et afgørende aspekt af udenlandske reserver er, at de ikke tjener væsentlige renter fra den amerikanske centralbank. I løbet af de seneste 10 år var det gennemsnitlige afkast på den 10-årige statsobligation, dvs. et benchmark-afkast på en vigtig komponent af internationale reserver, 2.2 procent, faldende til så lavt som 0.55 procent i slutningen af juli 2020 Disse instrumenter ligner mere kontanter end aktier eller andre aktier, der typisk stiger i pris med inflation og generel velstand. Når inflationen rammer, mister de omtrent det tilsvarende beløb i købekraft i forhold til en situation uden inflation. De er modne til, at seignioren kan tage sin skat via trykkeriet.

Derfor, når den amerikanske centralbank udskriver penge for at købe den amerikanske regerings gæld, tilraner den sig købekraften til gavn for den amerikanske regering og amerikanske institutioner. Via inflationen skabt af dens udvidelse af pengemængden, fjerner Fed købekraften for alle andre indskudsindehavere af amerikanske dollars, inklusive landene ovenfor.

I tabellens sidste kolonner har vi lavet nogle meget grove beregninger af, hvor meget købekraft disse lande har mistet på grund af inflationen over de seneste par år. For nemheds skyld antager vi, at de seneste tal for beholdninger af reserver er gældende for hele perioden 2021-2023, hvilket blot er en rimelig tilnærmelse snarere end strengt sandt. Vi antager også inflationstal i 2021, 2022 og 2023 på henholdsvis 7.0 procent, 6.5 procent og 6.0 procent. Man kan nemt gøre disse beregninger mere sofistikerede og nøjagtige, idet man tager hensyn til statsobligationer, skelner mellem, hvem der fordeler sig i USA, og tager højde for forskellige andre nuancer. Tallene i de sidste kolonner skal kun læses som førsteordens tilnærmelser.

Det, tabellen afslører, er omfanget af den seigniorageskat, som udenlandske regeringer har betalt USA i 2021, i 2022 og i hele perioden 2021-2023.

Kineserne har subsidieret USA med omkring 400 milliarder dollars i købekraft, eller tæt på halvdelen af FY2023 USA's forsvarsbudget. Japan og Schweiz har betalt USA en implicit hyldest på mere end $250 milliarder mellem dem i perioden 2021-23, og selv Rusland har chippet ind med omkring $70 milliarder. De 27 lande i denne tabel havde omkring $7.2 billioner i amerikanske dollar-denominerede aktiver i deres reserver, hvilket resulterede i, at de betalte USA en samlet hyldest over denne periode på næsten $1.4 billioner i købekraft.

Der er flere fysiske dollars ejet af udlændinge, end denne tabel viser. Et stort antal Eurodollars bliver også utallige. Eurodollars er grundlæggende rettigheder til amerikanske dollars i banker, der ejes og handles uden for USA. Fordi de er et kald på varer og tjenester, har eurodollars købekraft, der ændrer sig ligesom andre dollars. Hvis man udvider tabellens logik til hele 'Eurodollar-markedet', der menes at være værd omkring $20 billioner, så har USA modtaget implicitte subsidier på omkring $5.3 billioner fra resten af verden i de seneste par år. Det er næsten syv års amerikanske militærbudgetter.

Da den amerikanske centralbank har trykt omkring 6 billioner dollars i denne periode til brug af den amerikanske regering og amerikanske institutioner, ville det ikke være forkert at sige, at det meste af Feds pengeudskrivning blev betalt i form af en inflationær hyldest fra resten af verden. Indenlandske dollarholdere taber også på pengeudskrivningen, men indenlandske husholdninger og virksomheder nyder også godt af de ekstra offentlige udgifter ved at bruge de trykte dollars.

Frenemies

Påfaldende nok bidrager de formodede ærkefjender af USA i dag - Kina og Rusland - væsentligt til USA's finansielle solvens. Rusland betaler USA langt mere, end Ukraine-krigen koster USA, og Kina betaler USA langt mere end de samlede omkostninger for alle militærbaserne omkring Kina. De kinesiske og russiske regeringer undlod at dumpe deres amerikanske dollars og statsobligationer i 2020, da den amerikanske centralbank begyndte at udskrive lastbillæs penge, og det var klart for de finansielt kyndige, hvad der ville ske med inflationen (selv vi forudsagde det på tryk i november 2020).

Hvis russerne og kineserne derefter havde sat disse dollars i internationale aktier, som aktier, ville de ikke have betalt denne hyldest. (Ingen ved med sikkerhed, hvorfor de ikke gjorde det, og det er tænkeligt, at de russiske og kinesiske monetære myndigheder ikke selv er helt sikre.) Som det er, tegner Kina og Rusland i det væsentlige en stor del af det amerikanske militærbudget.

Med sådanne fjender, hvem har brug for venner?

Mens økonomien ved beskatning af statsborgerskab ligner det, der foregår i et vikingetogt, er psykologien en helt anden. Antag for eksempel, at det amerikanske militær havde invaderet en del af Kina, frarøvet det for 400 milliarder dollars og derefter rejst. Forestil dig det kinesiske svar! I stedet for, hvad der faktisk skete, er, at Kina reelt sendte masser af ting til USA i bytte for amerikanske dollars, hvorefter den amerikanske regering (via Fed) simpelthen trykte flere dollars, så værdien af kinesiske dollarbeholdninger faldt med 400 milliarder dollars. Det samme resultat sker med hensyn til, hvem der ender med at betale, og hvem der ender med at nyde varerne, men segniorageskattemetoden er meget mere uigennemsigtig, så kineserne føler sig mindre snydt.

Og hvis du skulle undre dig, er amerikanernes udenrigsreserver ringe i forhold til andre landes, og få lande (inklusive USA) har betydelige mængder kinesisk yuan. De fleste af de 40 pct af valutareserver, der ikke er i amerikanske dollar-denominerede aktiver, er i euro, pund eller yen.

Hvor afhængig af dette er Amerika?

USA's BNP er omkring $23 billioner om året i den periode, der er dækket af vores tabel, mens de samlede føderale offentlige udgifter er omkring $7 billioner om året. Så hvis vi inkluderer Eurodollar-markedet, har udenlandsk hyldest været værd næsten 8 procent af BNP om året, eller 25 procent af de amerikanske offentlige udgifter om året. Det betyder, at den amerikanske økonomi ville styrte spektakulært næste år, hvis disse hyldester skulle få en ende. Uden hyldesten ville den amerikanske regering være nødt til at øge skatterne med så meget som 25 procent, eller nedlægge et beløb svarende til hele det amerikanske militær (plus ændringer), eller finde en anden måde at skære i udgifterne med 25 procent. Det er svært at se Biden-administrationen overleve den slags dramatiske politiske ændringer.

Det er svært at overvurdere betydningen af disse bifaldsbetalinger for USA's udenrigspolitik og dermed for den nuværende økonomiske stabilitet. I det væsentlige ser vi i tabellen både gevinsten til amerikansk militær og økonomisk dominans og USAs egen afhængighed af denne gevinst. Hyldesten tillader Amerikas fortsatte greb om SWIFT-systemet af interbanktransaktioner, petrodollars, de internationale finansielle institutioner og forskellige andre systemer og magthåndtag. Størrelsen af hyldesten afslører også hele systemets afhængighed af dem.

Når studerende spørger os, hvad meningen er med at have 800 amerikanske militærbaser i udlandet, gør vi dem opmærksom på, hvor mange af disse baser, der er i lande, der har store amerikanske dollar-denominerede reserver. Amerikanske militærbaser er rigeligt i Japan, Sydkorea og Saudi-Arabien, som alle tre er på top-10-listen over hyldest-betalere. Selvfølgelig er disse militærbaser angiveligt der for at yde lokal beskyttelse, men ligesom mafiaen driver en beskyttelseskonkurrence i bytte for "bidrag" fra de beskyttede, så betaler disse lande også USA et stort gebyr via deres amerikanske valutareserver , for privilegiet at blive beskyttet.

Som en form for implicit beskatning minder disse hyldester meget om at bruge WHO til at tvinge andre lande til at købe ubrugelige vacciner eller at tvinge allierede til acceptere store amerikanske virksomheders skatteunddragelse.

Uden hyldest til skatten på skatten ville meget af det amerikanske korthus kollapse. Massearbejdsløshed og enorme civile stridigheder ville bryde ud, i det mindste på kort sigt. Man kan argumentere for, at den amerikanske økonomi og den amerikanske regering er blevet til syge systemer, der kun kæmper for at forblive oven vande via de hyldester, der betales af resten af verden, støttet af fjenders økonomiske uvidenhed.

Dette stiller velmenende amerikanske politikere over for et stort dilemma. Ville de faktisk ønske at afvikle dette system af parasitære storregeringer og store virksomheder, der som en alliance sørger for, at hyldesten flyder ind, som ikke kun dem selv, men alle i hele systemet er afhængige af? Afmonter systemet og titusinder af arbejdspladser vil gå tabt. Et boligkrak. International ydmygelse.

Tænk en pause næste gang du læser om USA's involvering i en krig i Europa eller en træfning i Mellemøsten. Handler det virkelig om frihed, fred og retfærdighed, eller er det for at holde den "amerikanske måde" med hyldest flydende? Og hvis du tænker over det, ville du virkelig ønske, at Donald Trump, Robert Kennedy, Jr. eller Ron DeSantis skulle sætte en stopper for dette? Vil du have, at USA kaster sig ud i en øjeblikkelig og dyb recession?

Udgivet under a Creative Commons Attribution 4.0 International licens

For genoptryk, sæt venligst det kanoniske link tilbage til originalen Brownstone Institute Artikel og forfatter.